先日、元銀行員の融資担当者に”不動産投資で融資をしたくなる人ってどんな人?”と問いかけました。

結果、なるほどーと思う部分が多かったので、まとめてみました。

特に、事業を始める際の融資をうける人や融資してもらえない人が読んでいただくと、なるほどと納得されるでしょう(金融リテラシーの低い私でも納得できる簡単な内容)。

ではさっそく紹介していきます。

Contents

結論:銀行が融資したくなる人はまっとうな人(まともな人)!

当たり前のことをいっていると思うかもしれませんがこれがすべてです。

実際に、みなさんお金を借りるときに私はまっとうですとアピールします。

それでも、融資を受けられないのはなぜ?

それは、銀行が考えるまっとうな人と自分が考えているまっとうな人が異なるためです。

では、銀行が考えるまっとうな人とはどのような人かというとこんな人です。

- お金を借りる資質がある人

- 収支が黒字な人(キャッシュフローがプラス)

- 純資産がプラスな人

わかったような、わからないような?

ということで、詳しく見ていきましょう

お金を借りる資質がある人

年収と貯蓄でまっとうかどうかが判断される

例)年収1100万で貯金800万 (勤続年数12年)

Q.この人はまっとうかどうか?

A.まっとうではない!

え、この年収と貯金でまっとうではない?とびっくりされている方は考え方を変える必要があります。

というのも、銀行のまっとうな人とは年収の15~20%は貯蓄にまわせる方のことをいいます。

銀行は浪費(身の丈以上の浪費)が激しくなければこれくらいたまると考えているわけです。

計算式で考えるとこのようになります。

年収*0.15*勤続年数<貯金

では実際にあてはめてみましょう。

11,000,000(*015(15%)*12 =19800000

1980万>800万

計算してみると銀行の求めるまっとうな人の合格ラインのはるか下の水準になります。

よって、まっとうな人ではないと解釈されます。

当然ながら、職業の変更や急な年収アップ等により、変動が激しい場合は除きますが、基本これで判断されます。

重要な点は貯金の金額ではなく、年収の割合!

では、どのようにすればまっとうな人になれるかというと?

貯蓄を増やす!

いやいや、それができないから貯金がないと思いの方?

やり方が間違っている可能性が高いので、その方法を確認してみましょう。

収支が黒字な人(キャッシュフローがプラス)

貯蓄が作れる=キャッシュフローが黒字の人になります。

少しでも実践して、貯金をふやしましょう。

鉄則:努力ではなく、支出に対する仕組み作りを行う

なんのこと?と思っているあなたは恐らく認識されずにやっているか、まったくやっていない人です。

ここでいう仕組みづくりにはいろいろあります。

身近な事象では、自動引き落としがこれにあたります。

自動引き落としをうまく活用することによってうまく貯蓄を増やすことが可能。

では、具体的な方法をおっていきましょう。

支出を改善する理由は2つ。

- 収入を増やしてもお金は増えない(消費が増えるだけ)

- 収入を増やすのは難しい

給料天引きが最高の貯金システム!

お金をためる一番の方法は天引き(自動引き落とし)です。

銀行振込ではだめなのか?というあなた、NGです。

理由としては2点

- 自分の判断が入るタイミングがある、そして忘れる

- 金額を認識しないことが重要

自分の判断が入るとたまらない!

まず、自分の判断が入るとNGです。

というのも、自分の現状の把握を行い、自分に甘くなります。

- 今月は結婚式の2次会があるから出費が多いから入金を減らそう。

- ボーナスが入ったので、入金額を増やそうなど。

このようなことをやっていると変動するのが当たり前になり、結果たまりません。

また、忙しいなどの個人的な理由(都合)で忘れます(忘れたふり)。

根本的に無理(つらい)ことは直視できないので、正面から立ち向かわないことが大事です。

貯蓄を認識しないことが重要

わかりやすい事例として、クレジット払いで説明します(逆パターンにはなりますが)。

クレジット決済で月の支払いが想定外の出費になっていたことはないでしょうか?

私はあります。

この原因はお金をいくら使ったかが認識できない(しにくい)ために発生する問題です。

このことから、お金を使う(運用する)場合は認識することが重要ということがわかります。

しかし、これはお金を使う場合。

お金をためる場合は認識する必要がありません。

そもそも、お金をためるのが目的の場合、最初の段階でいくらためるかを考えて実行するのが基本です。

問題になるのは運用・使用を考えた瞬間です。

それまではお金がいくらあるかを知っても得にも、損にもなりません。

お金があるからといって使う可能性を考えれば、知らないのが得といえるでしょう。

続いては、減らす項目をチェック!

変動費ではなく、固定費を減らす!

日々の食費を減らそうとか、服のグレードを下げるとかいろいろあると思います。

大事なことは変動費ではなく、固定費を減らすこと。

固定費は年間契約やローンなど一度の決断のものがほとんど。

しかも毎月の大きな出費になるためという特徴のため。

一度見直しをすると大きなリターンとなるので率先してやりましょう。

具体的には家庭の4大固定費+通信料を減らす

車、家、保険、教育費 +通信料の5項目になります。

基本は身の丈にあったものを用意する。

車や家など見栄をはった買い物はNGです。

純資産がプラスな人

例にだしてわかりやすく説明しましょう

ごぅさんは1000万円のお金を借りて、1000万円の土地を買いました。

この段階では純資産は±0です。

土地の価格(価値) | 借りたお金 | 純資産(価値―借りたお金) |

1000万 | 1000万 | 1000万―1000万=0円 |

しかし、翌日に災害(地震等)で大被害に!

結果、土地を人が減り、土地の価格が半分に!

すると純資産はー500万円に。

土地の価格(価値) | 借りたお金 | 純資産(価値―借りたお金) |

500万 | 1000万 | 500万-1000万=-500万 |

このように、すべての持ち物をトータルして、純資産がプラスの人が銀行の考えるまっとうな人になります。

原則的に銀行は赤字の補填のために融資するということはありません。

念頭に置いておきましょう。

今回は土地でしたが、不動産や太陽光発電など様々なものがあてはまります。

悲惨!他にもこんな人に不動産の融資したい現実

さて、今までは貸したくなるという表(きれいな話)をしました。

ここでは裏の側面を見ていきます。

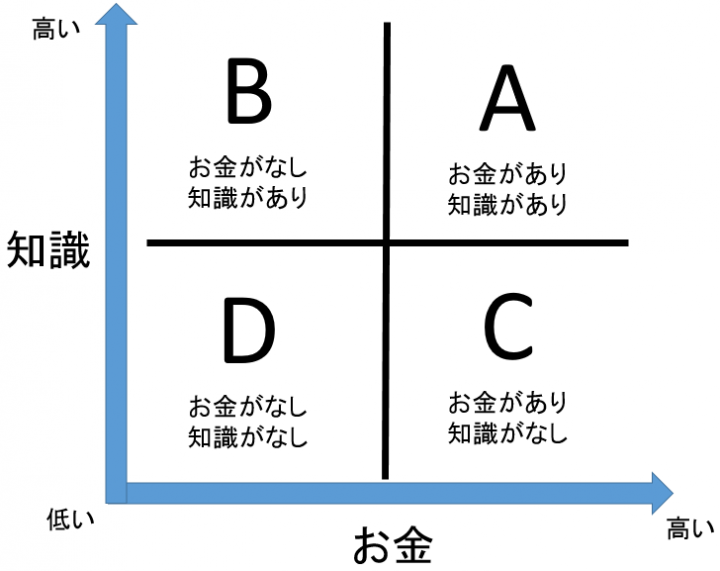

今まで説明したお金を融資したい人は表のAの人の話(お金も知識もある)。

それとは別にもう一つお金を貸したいパターンの人がいます。

それはCパターンの人(お金はあるが、知識がないパターン)。

これはノルマに追われた銀行員がとる最終手段!

やはり、銀行員も人間、つらくなったら逃げたくなります。

そこで、横行するのがこの方法。

自分の都合のいい物件を売るという手段。

お金を持っているが知識がない・・・・まさにカモがネギをしょっている状態。

場合によっては鍋とコンロも担いでるかもしれませんね(笑)

ということで、知識も付き合いも薄いのに不動産の融資になった場合はやばいかも。

ちなみにDパターンの人には銀行員はよってこないので、安心です(笑)。

まとめ

銀行員が考える不動産投資における融資をしたくなる人はまっとうな人で、以下のような状況の人です。

- お金を借りる資質がある人

- 収支が黒字な人(キャッシュフローがプラス)

- 純資産がプラスな人

実際に融資がうけられなかった人。

総合的に判断して今回は見送らせていただきますと言われた人は3つの条件がかみ合わなかったためです。

しっかり、改善することで、融資をうけられるようになるので、チャレンジしてみてください。

最後にですが、銀行員の方には不動産投資ということばは使わないでください。

というのも、銀行は投資に対してはお金は貸してくれません。

不動産事業というようにしましょう。